Styrets hovedrolle i et selskap er å forvalte og ha tilsyn av selskapet. Dette innebærer blant annet å holde seg orientert om og følge opp selskapets økonomi.

Hva innebærer det å ha tilsyn med økonomien?

På et overordnet plan er økonomi veldig enkelt: Penger kommer inn og penger går ut, og selskapet kunne betale sine forpliktelser til kreditorer, leverandører og ansatte.

Men hverdagen byr selvfølgelig på flere utfordringer for alle som driver bedrift. Og styrets rolle i denne jobben må ikke undervurderes.

For det første må styret sørge for at at selskapet har tilstrekkelige retningslinjer, planer, budsjetter og økonomiske verktøy. I tillegg er det helt vesentlig for driften at riktige forsikringer er på plass, og at det er valgt en revisor hvis selskapet har revisjonsplikt.

Styret må også kunne kontrollere at daglig leder følger fastsatte og retningslinjer, og at det finnes verktøy for å hente ut nøkkeltall og rapporter slik at de kan følge med på driften fortløpende.

De tre hovedområdene

Når det kommer til økonomiske begreper, er det tre hovedområder man må forholde seg til og ha en god forståelse for som styremedlem.

- Resultat og budsjett: Forståelse av inntekter og kostnader mot planlagte mål og prognoser for å styre organisasjonens finansielle helse.

- Balanse, egenkapital og gjeld: Kunnskap om selskapets eiendeler, egenkapitalens verdi og forpliktelser for å vurdere finansiell stabilitet.

- Likviditet: Evnen til å møte kortsiktige forpliktelser, avgjørende for daglig drift og for å unngå finansielle vanskeligheter.

Resultat og budsjett

Inntektene og kostnadene utgjør til sammen resultatet i bedriften. Og over tid bør inntektene for de fleste være høyere enn kostnadene.

Det er også viktig å ha et realistisk forhold til hvor inntektene kommer fra. For eksempel trenger ikke et resultat som overgår målsetningene ett år nødvendigvis være utelukkende positivt, hvis for eksempel hovedvekten av inntektene kommer fra et skippertak framfor repeterbare inntektskilder.

I en periode kan det også være helt greit å gå med underskudd i bedriften, så lenge dette er en del av strategien til selskapet.

Resultatet viser heller ikke alltid fasiten, fordi både inntekter og kostnader kan balanseføres. Det vil si at de kan fordeles over tid, noe som kan gi et mer nyansert bilde av bedriftens økonomiske situasjon.

For eksempel kan en stor investering i utvikling av ny teknologi føres over flere år, noe som kan påvirke resultatet positivt eller negativt, avhengig av hvordan det balanseføres.

Balanse, egenkapital og gjeld

Balansen er et øyeblikksbilde av selskapets finansielle stilling og viser eiendelene, samt hvordan disse er finansiert gjennom egenkapital og gjeld.

Eiendeler dekker både konkrete elementer som banksaldoer og kjøretøy, i tillegg til mindre håndfaste verdier. For eksempel inkluderes verdien av et ferdig utviklet, men ennå ikke kostnadsført produkt.

For styret er det kritisk å sikre at selskapet opprettholder en forsvarlig egenkapital og likviditet i forhold til sin størrelse og virksomhetsområde. Dette innebærer en kontinuerlig vurdering av selskapets finansielle robusthet og evnen til å møte sine forpliktelser på kort og lang sikt.

En negativ egenkapital er et varselssignal som krever umiddelbar handling fra styret, som må vurdere og iverksette nødvendige tiltak for å rette opp i situasjonen. Dette kan innebære alt fra kostnadsreduksjoner, søking av ny finansiering, eller restrukturering av gjeld.

Disponering av resultat

Styret vurderer hvordan et overskudd eller underskudd skal disponeres. Er det forsvarlig å dele ut et utbytte til aksjonærene eller skal egenkapitalen styrkes? Styret anbefaler sin innstilling til generalforsamlingen som formelt godkjenner dette.

Overskudd fra virksomheten bidrar til å øke egenkapitalen, som styrker selskapets finansielle stilling og øker dets evne til å absorbere fremtidige tap.

På den andre siden vil et underskudd redusere egenkapitalen, som kan svekke selskapets finansielle helse og begrense dets vekstpotensial og stabilitet.

Derfor er det avgjørende for styret å ikke bare fokusere på å generere overskudd, men også å overvåke og styre selskapets kapitalstruktur effektivt for å sikre langsiktig bærekraft og suksess.

Likviditet og likviditetsprognoser

Likviditeten sier noe om evnen et selskap har til å betale forpliktelsene sine. Det er ikke alltid at inntekter og kostnader fordeler seg jevnt over året, noe som krever at selskaper har et bevisst forhold til hvordan de løser utfordringer rundt dette.

I mange tilfeller kan det være nødvendig å ta opp lån for å dekke midlertidige forpliktelser, eller å hente inn ytterligere kapital for å sikre fortsatt vekst.

Det er essensielt for et selskap å forstå både nåværende og fremtidige økonomiske utviklingstrekk, og å utvikle likviditetsprognoser som er i samsvar med de overordnede forretningsplanene, for å sikre at det alltid er kapasitet til å møte sine forpliktelser.

Å utarbeide nøyaktige likviditetsprognoser krever en grundig analyse av både historiske data og fremtidige forventninger. Dette inkluderer vurdering av forventede inntektsstrømmer, kostnader, investeringsbehov, og potensielle finansieringskilder.

I tillegg må selskaper være proaktive og tilpasse seg raskt til endringer i markedet for å opprettholde god likviditet. Det å ha en buffer for uforutsette utgifter er også kritisk, slik at selskapet kan håndtere uventede situasjoner uten å kompromittere sin finansielle stabilitet.

Ved å ha en solid forståelse av likviditetsstyring kan styremedlemmer og ledere ta informerte beslutninger som bidrar til en stabil drift av selskapet.

Hvordan gå frem for å få oversikt

I praksis så legger styret normalt strategiske planer i en strategisamling som igjen danner grunnlag for et budsjett, langtidsbudsjett og rullerende prognoser.

Økonomisk rapportering kan da innebære å måle seg opp mot de planene man har satt. Noen måter man kan rapportere:

- Resultat mot budsjett – når vi de kortsiktige målene vi har satt oss?

- Prognoser på omsetningsutvikling ift. ambisjonsnivå/planer

- Trenger selskapet likviditet/finansiering for å nå ambisjonene sine? Da burde det ligge en plan knyttet til finansiering/nye investorer og styret holdes løpende orientert om arbeidet

- Andre nøkkeltall kan også være drivere for vekst

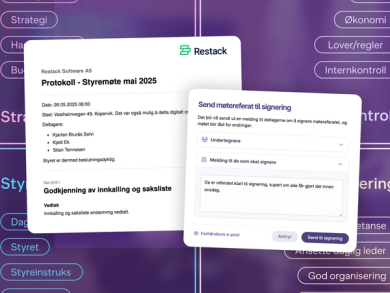

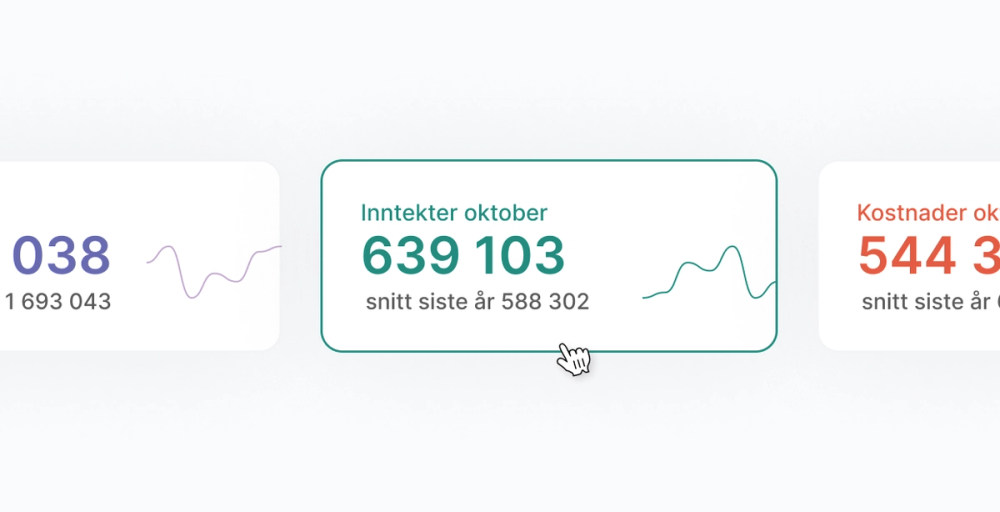

Integrer regnskapet med styreportalen

Som den eneste styreportalen på markedet har Bård integrasjoner mot de vanligste skybaserte regnskapsløsningene som f.eks. Tripletex, Poweroffice, Fiken og Unimicro.

Ved å koble regnskapet til styreportalen kan du gi styret nøkkeltall og prognoser rett på dashboardet. Rapportene er utviklet slik at alle styremedlemmer – ikke bare økonomer – skal forstå tallene.

Dette får du med regnskapsintegrasjonen fra Bård

- Oversikt over likviditeten: Få en historisk oversikt over beholdningen per konto i selskapet.

- Automatiske rapporter: Bård lager rapporter basert på nøkkeltallene dine som gir deg tallene du trenger.

- Status på fakturaer: Få en oversikt over hva som ligger til betaling eller hva som er forfalt ned på fakturanivå.

Vil du finne ut hvordan Bård kan gi styret ditt bedre oversikt over økonomien? Sett i gang en gratis prøveperiode i dag.